路透社分析师Tom Brenner认为,美联储11月8日可能会再次降息。鉴于目前复杂的经济形势,美联储也将关注未来的政策走向。

不过,市场关注点将会转向鲍威尔如何应对经济变化,以及特朗普选举大胜引发的政局变动。投资研究公司Evercore ISI全球政策与央行战略主管Krishna Guha曾在美国大选结果揭晓前提到,鲍威尔会避免用选举结果预判经济和利率变化,且保持冷静。

Guha还提到,政策制定者们向来希望远离政治纷争,鲍威尔会表示美联储需要时间来研究新政府的计划,然后在具体政策制定、执行时进行相应调整。

因此,尽管当前情形将是维持既定方案降息25个基点,但市场注意力可能会转向委员会及鲍威尔对未来的表态。目前,联邦基金利率的目标区间在4.75%-5.0%之间,这一利率决定了银行间隔夜借贷成本,也往往影响到消费者债务。市场定价目前偏向于12月再降息25个基点,之后1月暂停降息,然后在2025年多次下调利率。

特朗普的政策对美联储的潜在影响。如果特朗普的政策议程——减税、增加支出得以实现,将对美联储产生深远影响。美联储在经历大幅加息以抑制通胀后,正试图把政策调整到适当水平。许多经济学家认为,特朗普若再度实施孤立主义的经济政策,可能重新点燃通胀;而在特朗普第一个任期内,尽管采取了类似的政策组合,通胀却始终低于3%。特朗普在第一个任期内(2017-2021年)频繁批评鲍威尔和美联储,并支持低利率政策。

LPL Financial首席全球策略师Quincy Krosby表示每个人都在关注未来的降息,以及相关的任何信号,还有美联储是否解决了通胀问题;鲍威尔在会后新闻发布会上进行回答。

委员会即将发布利率决策,但不会更新《经济预测摘要》。该文件每季度发布一次,包含对通胀、GDP增长和失业率的共识预测更新,以及各位官员对利率预期的匿名“点阵图”。对于1月暂停降息后的政策走向,市场存在相当的不确定性。《经济预测摘要》会在12月再次更新。

Krosby还说,接下来将频繁看到“终端利率”这一术语;如果利率继续上升,而与经济增长并不完全相关,这个词汇将重新在政策讨论中被多次提及。

降息周期的终点在哪里? 联邦基金利率期货市场的交易者押注到2025年底前将有一个快速降息周期,使基准利率目标区间降至3.75%-4.0%,比当前水平低整整一个百分点(此前9月已经进行了50个基点的降息)。而银行间担保隔夜融资利率则相对保守,预计到明年年底短期利率约在4.2%。

美联储前货币事务主管、现任耶鲁大学管理学院金融学教授Bill English认为,关键问题是降息周期何时结束。很快美联储就得考虑,在经济表现相对强劲的情况下,降息周期将如何变化。美联储可能会选择尽早暂停降息,来观察事态发展。

鲍威尔可能需要对美联储当前缩减资产负债表的动作进行说明。自2022年6月开始该行动以来,美联储已将其国债和抵押支持证券的持有量削减了近2万亿美元。美联储官员表示,即使在降息的情况下,资产负债表的缩减仍可继续进行,不过华尔街预计最早可能在2025年初停止这一削减。

English还认为美联储一直乐于让这件事在背后慢慢发酵,而且可能还是这样做。接下来的几次会议中,很多人会关注美联储何时将对缩表的速度做出进一步调整。

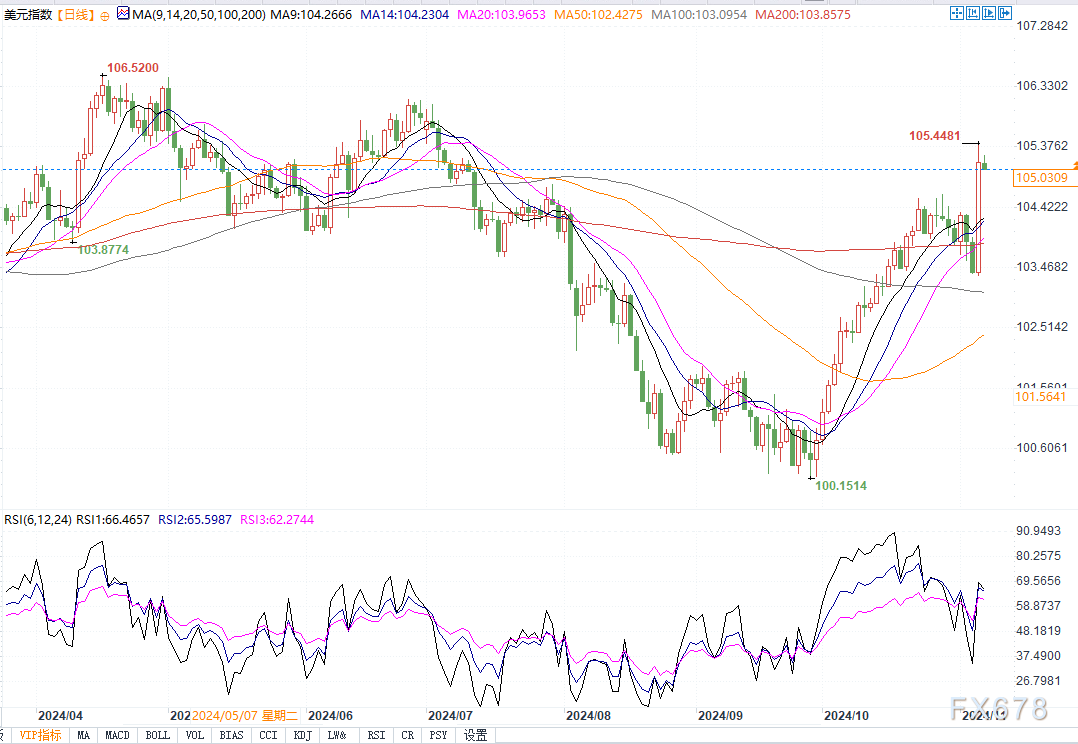

北京时间11月7日,美元指数报105.03